14. Februar 2024 | 🕑 Lesezeit: 16 Minuten

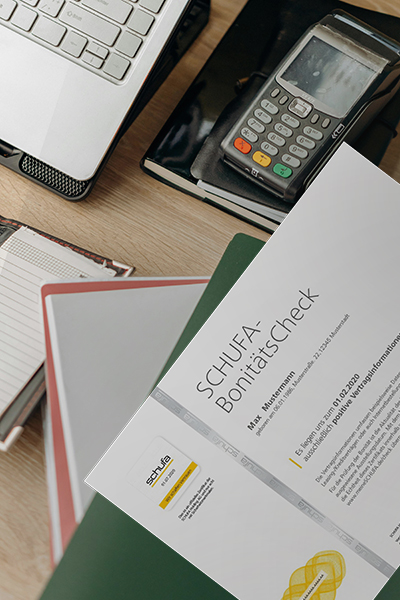

SCHUFA Löschfristen: Das passiert mit Ihren Daten

Haben Sie negative SCHUFA-Einträge und wollen diese loswerden? In diesem Beitrag erfahren Sie alles, was Sie über die Löschfristen der Daten, die die SCHUFA über Sie gespeichert hat, wissen müssen.

Inhalt

- Warum speichert die SCHUFA Daten?

- Die verschiedenen Löschfristen der SCHUFA-Einträge

- Löschfristen: Einträge zu Kreditkarten und Girokarten

- Löschfristen bei Krediten und Darlehen

- SCHUFA-Löschfristen zu negativen Einträgen

- SCHUFA und Privatinsolvenz: Löschfristen nach der Restschuldbefreiung

- Löschung falscher Daten bei der SCHUFA

- Häufige Fragen: SCHUFA und Löschfristen (FAQ)

- Wie findet man heraus, ob man SCHUFA Einträge hat?

- Wer sind die Vertragspartner der SCHUFA? Welche Informationen können sie sehen?

- Welche Daten melden Banken und Gläubiger der SCHUFA?

- Was tun bei negativem SCHUFA Eintrag?

- Kann man die SCHUFA auf Löschung der Einträge verklagen?

- Kann man einen SCHUFA Eintrag vor Ablauf der Löschfrist entfernen?

SCHUFA-Urteil 2023

Das EuGH-Urteil zum SCHUFA-Score vom 07. Dezember 2023 sorgte für Aufsehen: Der SCHUFA-Score darf von Banken, Vermietern oder Onlineshops nun nicht mehr als alleiniges Mittel zur Bestimmung der Zahlungsfähigkeit von Verbrauchern genutzt werden. So entschied der Europäische Gerichtshof.

Aber: Der SCHUFA-Score wird neben anderen Kriterien trotzdem weiterhin in vielen Lebensbereichen genutzt und spielt nach wie vor eine große Rolle im Alltag. Daher sollten Sie auf einen positiven Score achten und negative Einträge unter Berücksichtigung der Löschfristen entfernen lassen, wo es möglich ist.

Warum speichert die SCHUFA Daten?

Die SCHUFA ist eine Wirtschaftsauskunftei. Sie ist ein wichtiger Dienstleister für ihre Vertragspartner wie z. B. Banken und andere Unternehmen. Aufgabe der SCHUFA ist es, Daten über die Zahlungsfähigkeit (= Bonität) von Verbrauchern zu sammeln und ihren Vertragspartnern zur Verfügung zu stellen.

Wenn es z. B. um einen Kredit geht, möchte die Bank sichergehen, dass sie das geliehene Geld auch zurückbekommt. Aus diesem Grund wird vor der Vergabe von Krediten unter Berücksichtigung weiterer Kriterien auch immer erst die Bonität des Kunden geprüft. Ähnlich ist es bei anderen größeren Anschaffungen oder auch häufig bei Mietverträgen, bei denen vor Vertragsabschluss die Zahlungsfähigkeit des Kunden sichergestellt werden soll.

Gesetzliche Grundlage:

Laut Artikel 6 der Datenschutz-Grundverordnung (DSGVO) ist die Verarbeitung personenbezogener Daten erlaubt, wenn ein berechtigtes Interesse besteht. Als Wirtschaftsauskunftei hat die SCHUFA das berechtigte Interesse, ihre Kunden und Vertragspartner (z.B. Banken, Onlineshops, Vermieter) vor Zahlungsausfällen durch den Verbraucher bzw. Endkunden zu schützen.

Welche Daten speichert die SCHUFA?

Die SCHUFA sammelt sogenannte „kreditrelevante“ Daten von Verbrauchern. Negative Informationen tauchen als negativer SCHUFA-Eintrag in Ihrer SCHUFA-Auskunft auf und beeinflussen Ihren SCHUFA-Score. Die SCHUFA speichert folgende Daten:

- Ihren Namen

- Ihr Geburtsdatum, ggf. Geburtsort

- Ihre Adresse, ggf. auch frühere Anschriften

- Ihren sogenannten SCHUFA-Basisscore

Darüber hinaus können Gläubiger und Vertragspartner folgende Daten über Sie an die SCHUFA übermitteln, die ebenfalls gespeichert werden:

- Vorhandene Kreditkarten

- Leasingverträge

- Konten bei Onlineshops

- Ratenzahlungs-Käufe

- Kredite, Darlehen und Bürgschaften

- Zahlungsausfälle bei bereits angemahnten Forderungen

Info:

Es gibt Daten, die die SCHUFA definitiv nicht speichert. Zum Beispiel: Ihren Beruf, ihr Einkommen, Ihre Nationalität, Ihren Familienstand, Lebenseinstellungen, Religion, Partei- oder Vereinszugehörigkeiten. Diese Informationen haben nichts mit Ihrer Zahlungsfähigkeit zu tun und dementsprechend darf die SCHUFA diese Daten weder sammeln noch speichern.

Für die gespeicherten Daten bei der SCHUFA gibt es bestimmte Löschfristen, an die sich die SCHUFA halten muss. Wurde ein SCHUFA-Eintrag nicht nach Ablauf der vorgeschriebenen Frist gelöscht, oder sind die Daten falsch oder veraltet, können Sie unter Umständen die Löschung des Eintrags beantragen. Wie das geht, erfahren Sie auf unserer Ratgeber-Seite „Negativen SCHUFA-Eintrag löschen lassen: So geht’s“.

Die verschiedenen Löschfristen der SCHUFA-Einträge

Die SCHUFA darf Ihre personenbezogenen Daten nicht unbegrenzt lange speichern. Für die verschiedenen Informationen zu Ihrer Zahlungsfähigkeit gibt es unterschiedliche Fristen, nach deren Ablauf der jeweilige SCHUFA-Eintrag „

Bei der SCHUFA können Sie einmal pro Jahr online eine kostenlose Datenkopie zu Ihren personenbezogenen Daten anfordern. So können Sie herausfinden, ob die SCHUFA veraltete oder falsche Daten über Sie gespeichert hat. Ist das der Fall, können Sie unabhängig von der Löschfrist die Löschung beantragen.

Löschfristen bei Kreditkarten und Girokarten

Die SCHUFA unterscheidet zwischen

Wenn Sie also um die Löschfristen der SCHUFA-Daten zu Ihrer Girokarte (EC-Karte) oder Kreditkarte besorgt sind, haben wir gute Neuigkeiten: Die SCHUFA ist verpflichtet, die Daten sofort zu löschen, sobald das Girokonto oder Kreditkartenkonto aufgelöst wurde. Kündigen Sie also Ihre Kreditkarte, wird die Bank dies direkt im Anschluss an die SCHUFA melden und der Eintrag wird direkt gelöscht.

Etwas anders sieht es aus, wenn Sie bei einer Bank anfragen, ob Sie dort ein Konto eröffnen können. Denn auch solche Anfragen werden als Merkmal bei der SCHUFA gespeichert. Anfragen bei Banken haben eine Löschfrist von einem Jahr, müssen also spätestens 12 Monate nach dem Tag der Anfrage von der SCHUFA gelöscht werden.

Löschfristen bei Krediten und Darlehen

Bei Krediten und Darlehen sind die Löschfristen etwas länger als bei einem Girokonto. Nachdem Sie den Kredit vollständig zurückgezahlt haben, dauert es drei Jahre, bis die SCHUFA die Information über den Kredit löschen muss. Eine frühzeitige Löschung kann unter normalen Umständen nicht beantragt werden. Aber es gibt auch eine gute Nachricht: auch Kredite werden von der SCHUFA generell als positives Merkmal behandelt, solange Sie nicht in Zahlungsverzug geraten.

SCHUFA-Löschfristen zu negativen Einträgen

Aufpassen sollten Sie bei den Löschfristen zu negativen SCHUFA-Einträgen: denn diese Daten beeinflussen Ihre Kreditwürdigkeit stark. Laut der offiziellen SCHUFA-Website gelten zum Beispiel folgende Daten als negative Einträge:

- Durch die Bank gekündigte Kredite, wenn Sie die Raten nicht gezahlt haben

- Zahlungsausfälle (z. B. nicht bezahlte Rechnungen. Diese dürfen aber erst nach zwei erfolgten Mahnungen an die SCHUFA gemeldet werden)

- Informationen aus öffentlichen Schuldnerverzeichnissen.

Auch hier gelten unterschiedliche Löschfristen, die Sie beachten sollten. Daten über Negativverhalten (z. B. Missachtung von Verträgen, Nichtzahlungen von Rechnungen) werden nach drei Jahren aus dem Bestand entfernt. Die Ausnahme bilden titulierte Forderungen; diese können gegebenenfalls länger gespeichert werden.

Achtung:

wenn Ihr Gläubiger der SCHUFA titulierte Forderungen gemeldet hat, können diese möglicherweise noch länger als 4 Jahre gespeichert werden, wenn keine Einigung erzielt wurde.

Informationen über die Erzwingung oder Abgabe der Vermögensauskunft (früher eidesstattliche Versicherung) und weitere Einträge der öffentlichen Schuldnerverzeichnissen der Amtsgerichte dürfen von der SCHUFA drei Jahre gespeichert werden.

SCHUFA und Privatinsolvenz: Löschfristen nach der Restschuldbefreiung

Die SCHUFA-Löschfrist zum Ausgang Ihres Insolvenzverfahrens und der Restschuldbefreiung beträgt laut § 3 Abs. 2 InsoBekV 6 Monate.

Trotzdem hatte die SCHUFA in der Vergangenheit Daten zur Restschuldbefreiung nach der Privatinsolvenz bis zu 3 Jahre gespeichert, bis es 2021 zu einem Rechtsstreit kam. Ein ehemaliger Schuldner, der die Restschuldbefreiung bereits hinter sich hatte, konnte aufgrund der finanziellen Nachteile, die ihm durch den negativen SCHUFA-Eintrag entstanden waren, keine Wohnung anmieten. Die SCHUFA weigerte sich, den Negativeintrag zu löschen, und der Fall ging vor Gericht.

Nachdem die Klage in der ersten Instanz abgewiesen wurde, gab das Oberlandesgericht Schleswig-Holstein dem Kläger letztendlich in der zweiten Instanz recht. Seit dem Urteil werden SCHUFA-Einträge zur Privatinsolvenz 6 Monate nach erfolgter Restschuldbefreiung gelöscht.

Sollten Sie selbst davon betroffen sein, dass die SCHUFA die Daten zu Ihrem Insolvenzverfahren nach 6 Monaten noch nicht gelöscht hat, haben Sie einen Anspruch darauf, dass dieser Negativeintrag gelöscht wird.

Löschung falscher Daten bei der SCHUFA

Die Löschung von Daten bei der SCHUFA kann durchaus kompliziert sein. Ob die Löschung überhaupt möglich ist, hängt grundsätzlich davon ab, ob die gespeicherten Daten der Wahrheit entsprechen oder nicht. Sie dürfen nur falsche oder veraltete Daten löschen lassen – „richtige“ Daten muss die SCHUFA erst nach Ablauf der Löschfristen entfernen. Auch wenn diese Daten Sie eventuell finanziell in ein schlechtes Licht rücken, kann eine Löschung nicht vorzeitig beantragt werden.

Selbst bei falschen oder veralteten Daten sind die Möglichkeiten, die Löschung zu beantragen, unterschiedlich. Sind die Daten automatisch von der SCHUFA erfasst worden, können Sie die Löschung direkt bei der SCHUFA beantragen. Wenn allerdings ein Gläubiger, bei dem Sie Schulden haben, der SCHUFA den Eintrag gemeldet hat, müssen Sie mit dem Gläubiger persönlich in Kontakt treten, denn nur der Gläubiger selbst kann seine Meldung zurückziehen. Was Sie tun können, um einen SCHUFA-Eintrag zu löschen, erfahren Sie auf unserer Ratgeberseite „Negativen SCHUFA-Eintrag löschen lassen: So geht’s“.

Häufige Fragen: SCHUFA und Löschfristen (FAQ)

Für einen schnellen Überblick sind hier einige der am häufigsten gestellten Fragen zur SCHUFA und zu den Löschfristen von SCHUFA-Einträgen:

Auf der Website der SCHUFA können Sie einmal pro Jahr kostenlos eine digitale Kopie der Daten anfordern, die über Sie gespeichert wurden. Dort sehen Sie alle positiven und negativen Einträge zu Ihrer Person.

Die Vertragspartner der SCHUFA sind in der Regel Unternehmen, die vor sich vor Zahlungsausfällen von Verbraucher schützen wollen. Dazu zählen unter anderem Banken, Onlineshops, Unternehmen des stationären Handels, Telekommunikationsanbieter und Energieversorger. Nur Banken, Sparkassen, Leasing- und Kreditkartenanbieter haben Einblick sowohl in die positiven als auch in die negativen Einträge zu Ihrer Person. Alle anderen Vertragspartner bekommen nur eine Auskunft über Sie, wenn ein negativer Eintrag zu Ihnen vorliegt. In jedem Fall gilt: selbst ein Vertragspartner der SCHUFA muss legitimes Interesse nachweisen, um einen Einblick in Ihre Daten zu bekommen, z.B. wenn Sie einen Kredit abschließen oder einen Kauf auf Rechnung tätigen.

Banken melden der SCHUFA sowohl positive Merkmale wie Konten, Kreditkarten, Darlehen inkl. deren Laufzeit und Höhe als auch negative Merkmale wie Dispoüberziehungen und Zahlungsausfälle bei Kreditraten (nach der 2. Mahnung). Andere Gläubiger können der SCHUFA z. B. unbezahlte Forderungen melden, wenn es bereits zwei Mahnungen gab und die erste Mahnung vier Wochen zurückliegt. Sind diese Forderungen nicht tituliert, sind diese aber leichter zu löschen: Die SCHUFA muss eine nicht-titulierte Forderung nämlich löschen, wenn sie strittig ist. Schwieriger ist es aber titulierten Forderungen Ihrer Gläubiger, da diese nicht vor Ablauf der Frist gelöscht werden können und für einen schlechten SCHUFA-Score sorgen.

Sie können versuchen, die Löschung eines negativen SCHUFA-Eintrags zu beantragen, wenn falsche oder veraltete Daten vorlegen. Wie das geht, erfahren Sie auf der Ratgeberseite „Negativen SCHUFA-Eintrag löschen lassen: So geht’s“. Ist der negative SCHUFA-Eintrag nicht fehlerhaft, gelten die jeweiligen Löschfristen.

Sie können die SCHUFA nicht einfach so verklagen, nur weil negative Informationen über Sie gespeichert werden. Al s Wirtschaftsauskunftei hat die SCHUFA laut Artikel 6 DSGVO ein berechtigtes Interesse, Ihre Daten zu speichern. Sollte die SCHUFA sich nicht an die gesetzlichen Löschfristen halten und sich auch nach erfolgtem Löschungsantrag von Ihnen weiterhin weigern, die Daten zu löschen, ist eine Klage denkbar. Im Bezug auf die Löschung des Eintrags der Restschuldbefreiung nach der Privatinsolvenz war eine solche Klage im Jahr 2021 erfolgreich.

Es ist in der Regel nicht möglich, einen SCHUFA Eintrag vor Ablauf der Löschfrist zu entfernen. Aber es gibt Ausnahmen: Wenn Sie sich mit Ihrem Gläubiger einigen, der einen Negativeintrag gemeldet hat, können Sie ihn bitten, seine Meldung zurückzuziehen. Hierzu ist der Gläubiger allerdings nicht gesetzlich verpflichtet. Auch veraltete oder falsche Daten können Sie ohne Berücksichtigung der Löschfrist entfernen lassen.