28. August 2019 | 🕑 Lesezeit: 6 Minuten

Kreditzinsen, Verzugszinsen – Augen auf beim Geld leihen

Schon als man noch zur Schule gegangen ist hat das Wort Zinsen bei den meisten Menschen für ein Naserümpfen gesorgt. Und auch im späteren Leben hegen die meisten Menschen eine Abneigung gegen Zinsen und Finanzen und diesen ganzen Berechnungskram.

Heutzutage in Zeiten von Webseiten und Kreditrechnern jeglicher Art, kann man den Wirrwarr im Kreditzins-Bereich zum Glück etwas besser durchblicken – Vorausgesetzt es handelt sich um aktuelle und seriöse Webseiten.

Sie wollen einen Kredit aufnehmen und wissen, welcher Anbieter mit welchen Konditionen und Kreditzinsen Sinn macht? So geht's:

Kreditzinsen: Beispiel

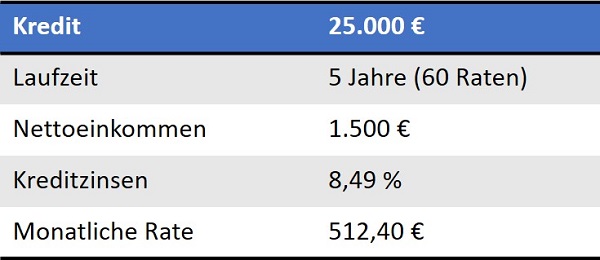

Wir wollen einen Kredit aufnehmen. Als Erstes haben wir einfach mal ein paar Eingaben bei der Targobank in den Kreditrechner für Ratenkredite eingegeben.

Soweit so gut. Jetzt lohnt sich aber ein Blick in einen sogenannten Annuitätenrechner. Dieser zeigt einem unter anderem, in welchem Jahr man wieviel von seinen Schulden und wieviel von Zinsen und Kosten zurückzahlt.

Für den Kredit bei der Targobank käme man auf ca. 5.770 € Zinsen und Gebühren. Insgesamt wären also knapp 30.770 € zu begleichen. Eine Rechnung, die vielen Kreditnehmern zu Beginn nicht ganz klar ist.

Machen Sie sich bewusst, was für einen Betrag Sie zusätzlich zum Kreditbetrag für Zinsen und Kosten aufwenden müssen. Vergleichen Sie Zinssätze und Konditionen. Die Höhe des Nettoeinkommens und ob ein oder mehrere Kreditnehmer bestehen können große Auswirkungen auf den Zinssatz haben.

Gibt man im obigen Beispiel einen zweiten Kreditnehmer mit 450 € Nettoeinkommen an, reduziert sich der Zinssatz um die Hälfte auf 4,15 %! Dann wäre es nur noch ein Gesamtbetrag von knapp 27.727 €.

Es lohnt sich also, sich mit seinen Möglichkeiten und Alternativen auseinanderzusetzen. Geben Sie ruhig bei verschiedenen Banken und Sparkassen Ihre Angaben auf deren Internetseite ein und schauen sie, wie sich die Zinssätze verändern, wenn Sie Anpassungen vornehmen.

Manchmal fehlen nur wenige Euro zu einem deutlich niedrigeren Zinsangebot. Es gibt oft bei den Banken und Sparkassen gewisse Staffelungen, ab wann sie niedrigere Zinsen anbieten können. Und je niedriger der Kreditzins, desto besser. Denn je mehr von Ihrer Rate wird für die tatsächlich Rückzahlung, die Tilgung, verwendet.

Gebühren und Kosten

Die ersten Monate und je nach Laufzeit Jahre werden durch die Raten weniger die Schulden abbezahlt. Stattdessen werden als erstes zum Großteil die Gebühren und Kosten sowie Zinsen beglichen.

Oft ist Schuldnern nicht so richtig bewusst, dass Kreditzinsen und Gebühren zum geschuldeten Betrag dazu gehören. Wird ein Kreditvertrag aufgelöst oder gekündigt, wird nicht nur der Teil der 25.000 € fällig, den man noch nicht zurückgezahlt hat, sondern der gesamte offene Betrag inklusive Zinsen und Kosten minus den bereits von Ihnen geleisteten Zahlungen. In einigen Fällen (genau in die Vertragsbestandteile schauen!)) kommen dann noch Bearbeitungsgebühren oder bei verspäteten Zahlungen Gebühren des Mahnverfahrens oder Verzugszinsen hinzu.

Verzugszinsen

Kreditzinsen sind das eine. Kommt man mit seinen Ratenzahlungen in Verzug, werden neben den Kreditzinsen auch Verzugszinsen fällig.

Die Höhe der Verzugszinsen kann jede Bank selbst bestimmten (entweder direkt im Kreditvertrag oder in den AGB) - zumindest bis zu der gesetzlich festgeschrieben Maximalgrenze von 5% über dem Basiszins (§ 288 BGB).

Bei Ratenkrediten kommt man dann in Verzug, wenn man die monatlich im Kreditvertrag vereinbarte Rate nicht zum festgelegten Termin bezahlt. Die Höhe der Verzugszinsen hängt davon ab, wie lange Sie mit der Zahlung in Verzug sind. Je länger Sie nicht zahlen desto größer wird die Schuldsumme.

Im obigen Beispiel mit den 25.000 € und 8,49 % Kreditzinsen auf 5 Jahre könnte zum Beispiel beim aktuellen Basiszinssatz von -0,88 % maximal 4,12 % Verzugszinsen erhoben werden.

Zahlt man eine Rate erst 15 Tage nach der eigentlichen Fälligkeit, sind das bereits knapp 43€ Verzugszinsen, die zusätzlich zu zahlen sind.

Bei Zahlungsengpässen mit der Bank sprechen

Banken sind in der Regel bereit, mit Ihnen über eine verspätete Zahlung zu sprechen, sofern Sie diese begründen können. Immerhin möchten diese auch nicht, dass Sie Ihre Raten langfristig gesehen gar nicht mehr zahlen können.

Natürlich sollten Sie nicht immer wieder versuchen, mit der Bank über den Zeitpunkt der Ratenzahlung zu verhandeln. Irgendwann ist die Toleranz dann ausgereizt.

Geld leihen gut überlegen – Warum einen Kredit aufnehmen?

Wichtig ist, dass Sie sich gut überlegen, ob Sie die vereinbarte Ratenhöhe auf die gesamte Laufzeit Ihres Kreditvertrags sicher bezahlen können. Nehmen Sie keinen Kredit auf, bei dem es unsicher ist, ob Sie die Gesamtsumme inklusive Kreditzinsen und Kosten überhaupt in der Laufzeit begleichen können. Denn sonst werden meistens werden durch immer wieder verspätetet und Nichtzahlen einer Rate die Schulden größer und die Finanzlage gerät ins Schwanken.

Ebenfalls ist es nur in wenigen Fällen sinnvoll, einen Kredit aufzunehmen, um einen anderen Kredit komplett abzulösen (sogenannte Umschuldung) oder auch andere Schulden mit einem Kredit zu bezahlen. Mehr dazu unter Kredit trotz Schulden.

Grund ist, dass das Problem meist tiefer sitzt: Es herrscht finanzielles Ungleichgewicht. Dieses kann durch Aufnahme eines Kredits kurzfristig weniger dringlich wirken, doch irgendwann kann auch der neu aufgenommene Kredit in der Regel nicht mehr bedient werden. Denn das geliehene Geld ist direkt ausgegeben worden, um Schulden zu begleichen. Man steht mit seinem Verhältnis zwischen Einnahmen und Ausgaben wieder dort, wo man bei Kreditaufnahme auch stand – hat sogar noch Kreditzinsen und Gebühren als zusätzliche Schuldsumme dazu bekommen.

Über Alternativen informieren

Anders wäre dies, wenn anstatt neue Schulden zu machen, außergerichtliche Vergleiche über eine professionelle Schuldnerberatung geschlossen werden. Hierbei werden durch Verhandlungen mit den Gläubigern die Schuldsummen und die Raten reduziert – sodass die monatliche Belastung des Schuldners wieder zum Einkommen passt. Es wird eine Laufzeit vereinbart, in der die neue, niedrigere Rate für das Abbezahlen der Verbindlichkeiten aufgebracht wird. Der Rest, auf den die Gläubiger verzichtet haben, wird Ihnen bei Einhaltung des Vergleichs erlassen.

Natürlich ist es letztendlich jedem selbst überlassen, welchen Weg er einschlägt. Da jede Situation anders ist, gibt es auch kein pauschales „Richtig oder Falsch“. Lassen Sie sich beraten und stellen Sie viele Fragen. So finden Sie den für sich passenden Weg.

AUTOR

Frau Bening

KATEGORIE

VERÖFFENTLICHT SEIT

21. September 2017